Was Sie erfahren werden

Verbreitung von DIN-Normen in der Finanzberatung

Hemmnisse der Maklerschaft gegenüber DIN-Analyse

Ergebnisse der procontra-Umfrage zur DIN-Nutzung

Effekte im Vertrieb

Intention und Ziele der DIN-Normen

Es gibt sie für die erlaubte Krümmung einer Gurke im Supermarkt, für die Anforderungen an Handzahnbürsten, damit diese keine Borsten verlieren, oder für den Abstand zwischen zwei Stäben auf einem Grillrost. Die Rede ist von DIN-Normen, deren erste vor über 100 Jahren das Maß eines ungehärteten Kegelstiftes im Maschinenbau festlegte. Während DIN-Normen in der Industrie eine lange und weitreichende Historie vorweisen können, sind Dienstleistungsstandards noch in der Minderheit, vor allem in der Finanzberatung. Das änderte sich, als 2019 die „DIN-Norm 77230 – die Basisanalyse für Privathaushalte“ veröffentlicht wurde. Mit ihr sollten Berater in die Lage versetzt werden, eine neutrale und für Kunden nachvollziehbare Bedarfsanalyse durchzuführen. Nach Abfrage von insgesamt 42 Finanzthemen stünde dann eine transparente Prioritätenliste, an der sich Berater und Kunden anschließend abarbeiten können.

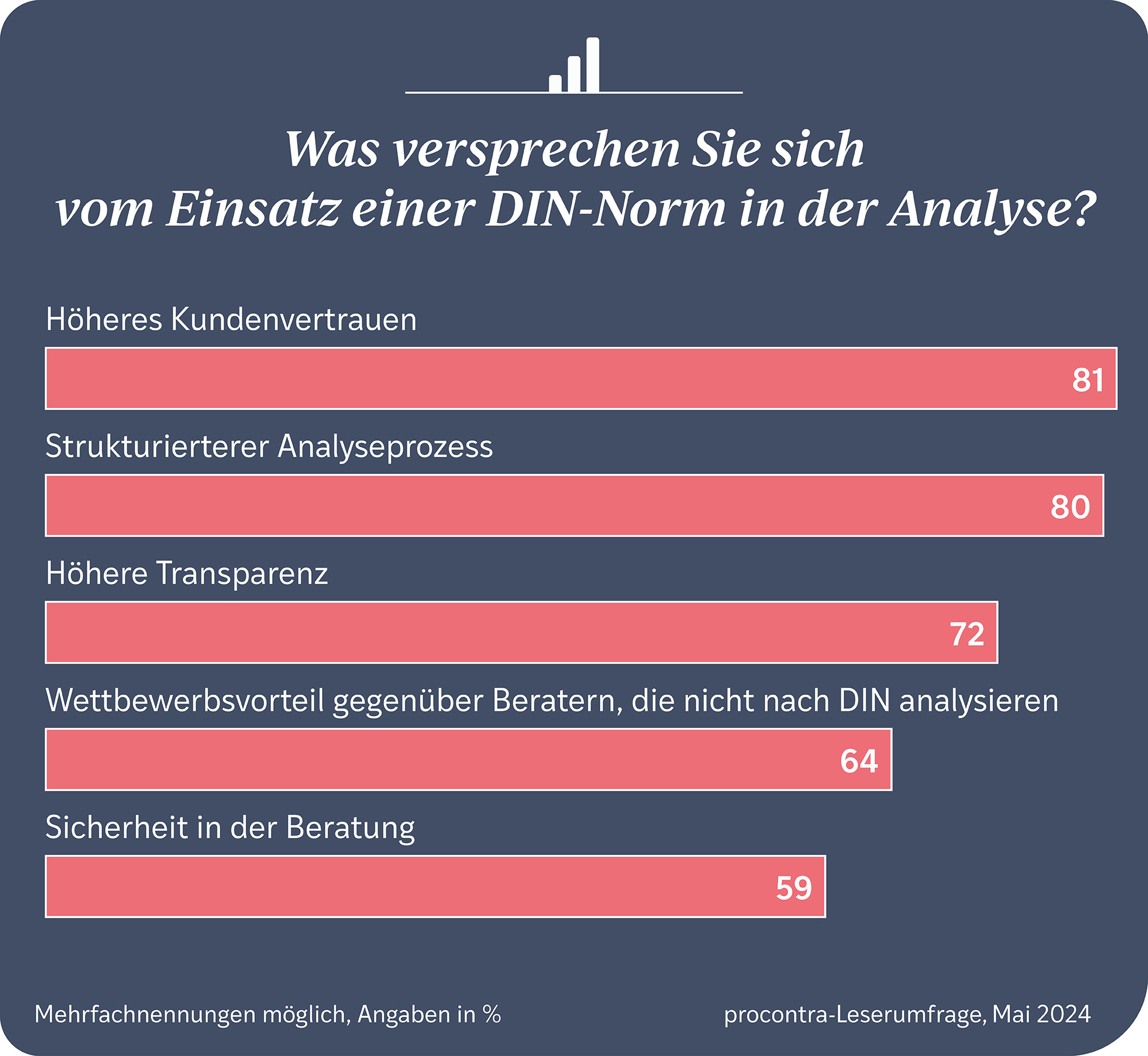

Die Idee dahinter: Unabhängig davon, ob der Kunde eine Bank, den Großvertrieb, die Ausschließlichkeit oder den freien Makler aufsucht – mittels DIN-Analyse käme jeder Berater zum gleichen Ergebnis, was die finanzielle Situation des Kunden angeht. Das soll genau das fördern, was der Finanzbranche seit Jahrzehnten fehlt: Vertrauen. Die Macher der DIN-Norm ziehen dabei gern den Vergleich zur Medizin. „Die Diagnose sollte eindeutig sein, die anschließenden Therapien frei gestaltbar“, beschreibt Defino-Vorstand Klaus Möller die Entkopplung der Analyse von der späteren Beratung.

Verbreitung fehlt

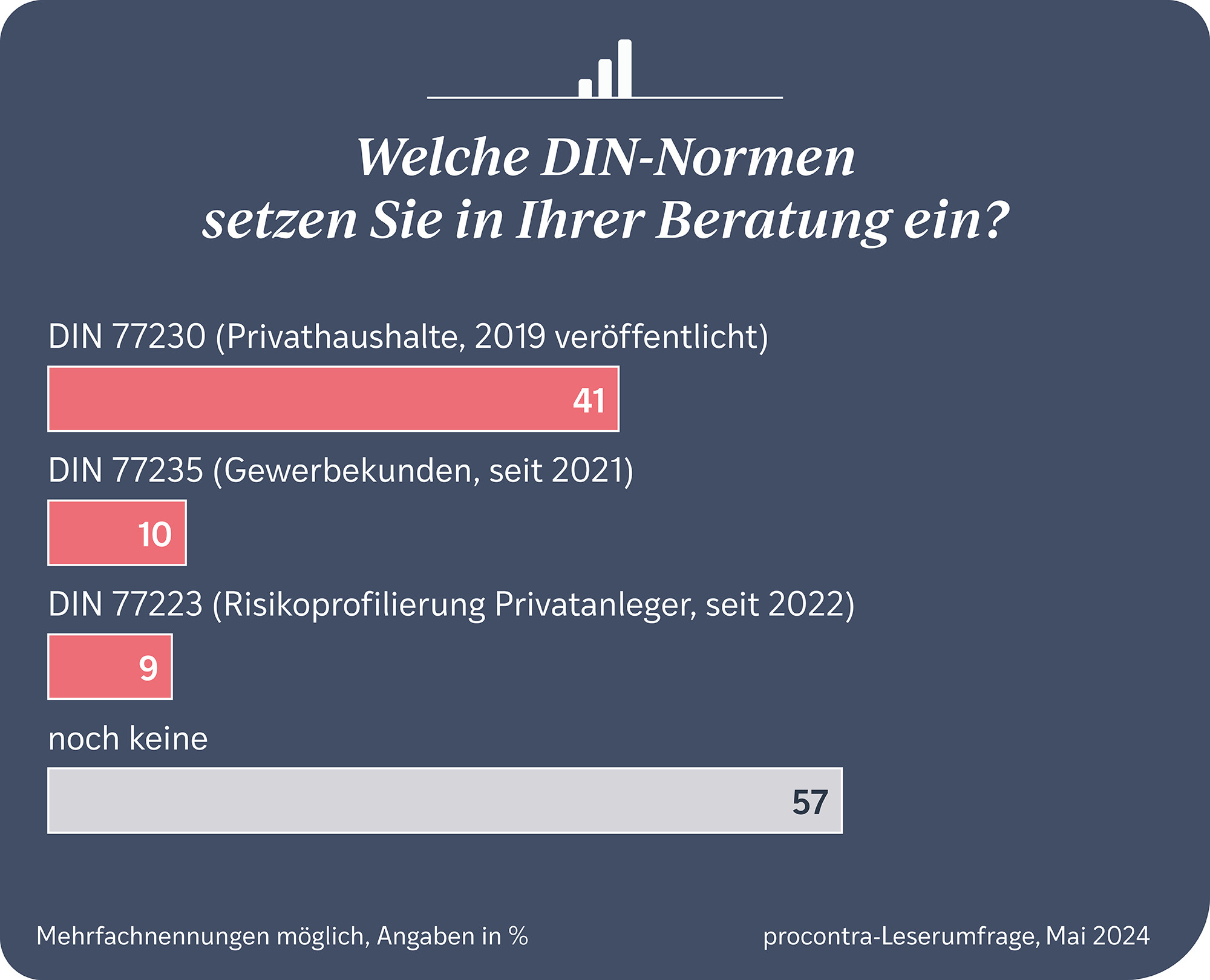

In der Breite der Vermittlerschaft ist diese Idee auch fünf Jahre nach ihrem Start allerdings noch nicht angekommen. Aktuell analysieren nach Schätzungen nur rund 3.000 Berater nach DIN, lediglich 2.300 haben sich nach Angaben von Defino, dem Institut für Finanznorm, bislang zertifizieren lassen. Die Umkreissuche (50 Kilometer) auf der Website von Defino nach zertifizierten Beratern bestätigt das. In Berlin, Hamburg oder München werden zwischen 20 und 37 Treffer für die DIN 77230 gelistet, jeweils nur einer für das Pendant im Gewerbebereich (DIN 77235). Woran liegt es, dass die DIN-Analyse auf so wenig Akzeptanz stößt? procontra befragte dafür rund 200 Berater, deren Meinungsbild Hemmnisse und Herausforderungen aufzeigt, vor denen die Initiative steht.

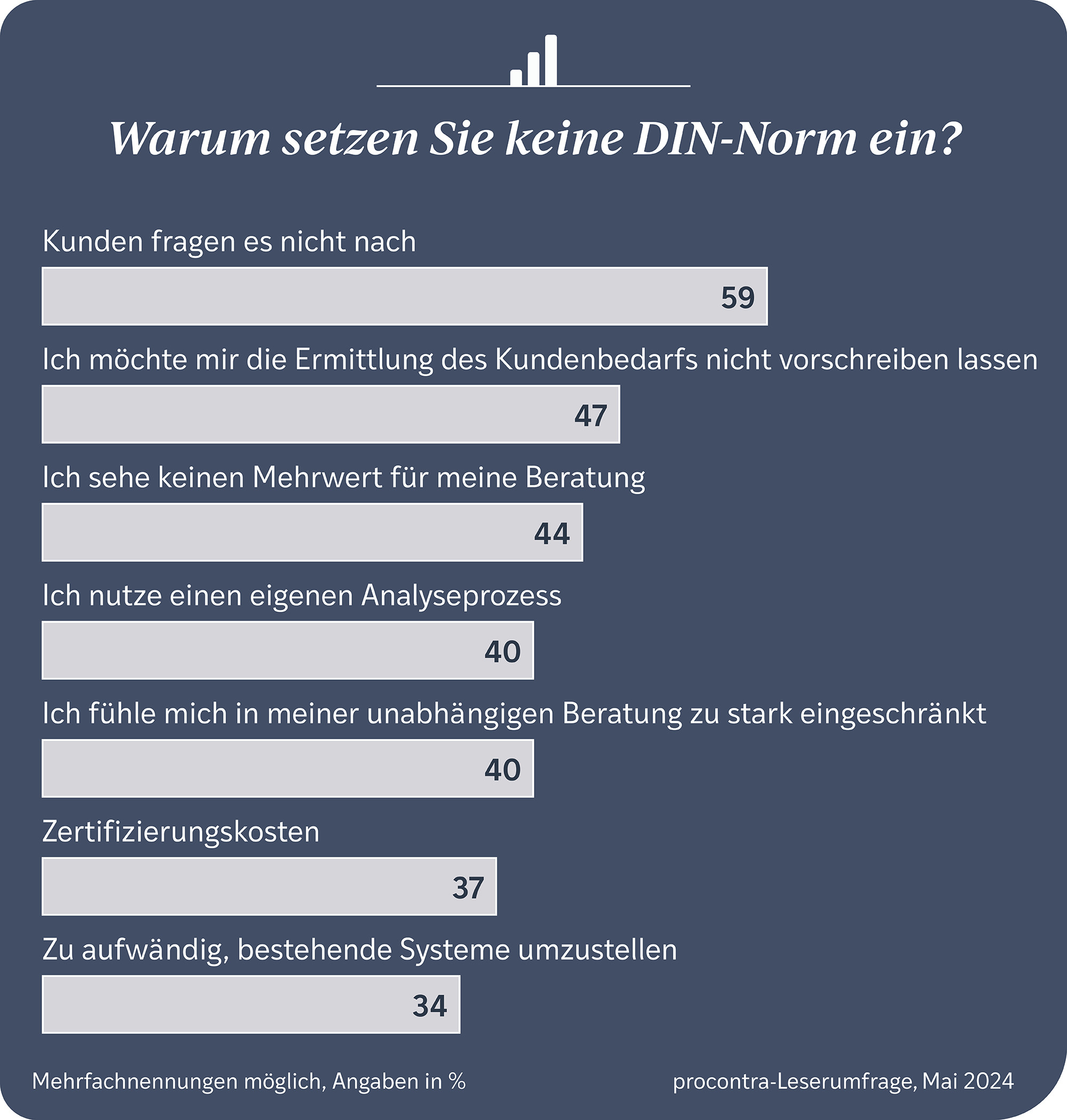

Die Mehrheit (57 Prozent) setzt demnach noch keine DIN-Norm für die Analyse ein. Hauptgrund: Die Kunden fragen es nicht nach (59 Prozent). Michael Franke, Vorstand beim Arbeitskreis Beratungsprozesse, begründet: „Die DIN-Normen und ihr Nutzen sind dem Kunden weitestgehend unbekannt, weil sie von den Verbraucherzentralen nicht aufgegriffen und auch ansonsten kaum beworben werden.“ Dabei sollte die angestrebte Transparenz doch im Interesse des Verbraucherschutzes sein.

Zu einem Gespräch mit procontra war die Verbraucherzentrale Baden-Württemberg nicht bereit. Deren Finanzexperte Niels Nauhauser kritisierte bereits kurz nach Veröffentlichung der DIN 77230, dass sie zu allgemein sei, zu wenig auf individuelle Bedürfnisse eingehe und willkürlich Prioritäten setze. Auch monierte er die fehlende Pflicht für Berater, günstige Produkte anzubieten. „Sie können verkaufen, was sie wollen. Es wird sich also nichts ändern.“ Mit diesem Statement war von Beginn an klar, dass der Verbraucherschutz das Branchenbestreben eher abwehren als bewerben würde.

Franke dazu: „Die Behauptung, die Priorisierung sei das Ergebnis einer willkürlichen Festlegung, ist falsch. Alle 42 Finanzthemen wurden nach einem nachvollziehbaren Scoringsystem beurteilt, das vier Aspekte berücksichtigt: 1. Pflichtversicherung. 2. allgegenwärtige vor zukünftigen, planbaren Risiken, 3. unvermeidbare Risiken vor vermeidbaren und 4. die Höhe der wirtschaftlichen Auswirkungen. Es war zu erwarten, dass sich einzelne Marktteilnehmer unter Wert priorisiert sehen und dann das Verfahren in Gänze ablehnen. Konstruktiver wäre es gewesen, die Kritik während des Normungs- und Entwicklungsprozesses zu äußern. Nur auf die 100-Prozent-Lösung zu warten, macht jedoch wenig Sinn, wenn man keine bessere 80-Prozent-Lösung vorzuweisen hat.“

Die Behauptung, die Priorisierung sei das Ergebnis einer willkürlichen Festlegung, ist falsch.Michael Franke

Arbeitskreis Beratungsprozesse

Unabhängige Beratung eingeschränkt?!

Kritische Makler führen häufig den Eingriff ins eigene Berufsbild an. Man wolle sich die Bedarfsermittlung nicht vorschreiben (47 Prozent) oder sich in der unabhängigen Beratung nicht einschränken lassen (40), ergab die procontra-Umfrage. Ein Teilnehmer kommentierte: „Ich würde den Kunden nach seinem Bedarf und nicht nach einer Norm beraten.“ Neben dem Vorbehalt spiegelt das Ergebnis auch Unwissenheit wider. Viele Vermittler meinen noch immer, die DIN-Norm sei eine Art Beratungsleitfaden, der gezielt auf bestimmte Produkte führe und die individuelle Beratung blockiere. „Dieser Vorbehalt manifestiert, dass die Kritiker ihre Selbstverwirklichung vor die Analyse der unverfälschten Individualität ihrer Kunden stellen“, meint Möller und betont: „Es geht bei der DIN-Norm um eine Sachstandsdiagnose, also eine Darstellung der Realität. Sie betrifft nur den Baustein der Analyse. Die anschließende Beratung bleibt subjektiv gestaltbar.“

Den möglichen Eingriff in das Berufsbild des Vermittlers konkretisiert hingegen Vema-Vorstand Johannes Neder. Als Anfang des Jahres, im Zuge der EU-Kleinanlegerstrategie, die Provisionsdebatte erneut entflammte und das Thema Vergütung wieder auf den Tisch brachte, mahnte er: „Es sollte nicht damit geliebäugelt werden, DIN-Normen in irgendeiner Form als qualitatives Vergütungsmerkmal auf Gesetzesebene mit einweben zu wollen. Quasi als Voraussetzung, um gegen Provisionen vermitteln zu dürfen. Dann wäre die Wahlfreiheit der Vergütungssysteme nicht mehr gegeben.“ Laut Möller ist das weder Intention noch Thema in Gesprächen auf politischer Ebene. Gegenüber procontra stellt Neder klar, dass er kein Gegner der DIN-Normen in der Finanzberatung sei: „Jeder Berater kann frei entscheiden, ob er nach DIN analysieren will.“

Es sollte nicht damit geliebäugelt werden, DIN-Normen als qualitatives Vergütungsmerkmal auf Gesetzesebene - quasi als Voraussetzung für eine Provisionsberatung - mit einweben zu wollen.Johannes Neder

Vorstand, Vema

Kampf gegen Kosten & etablierte Systeme

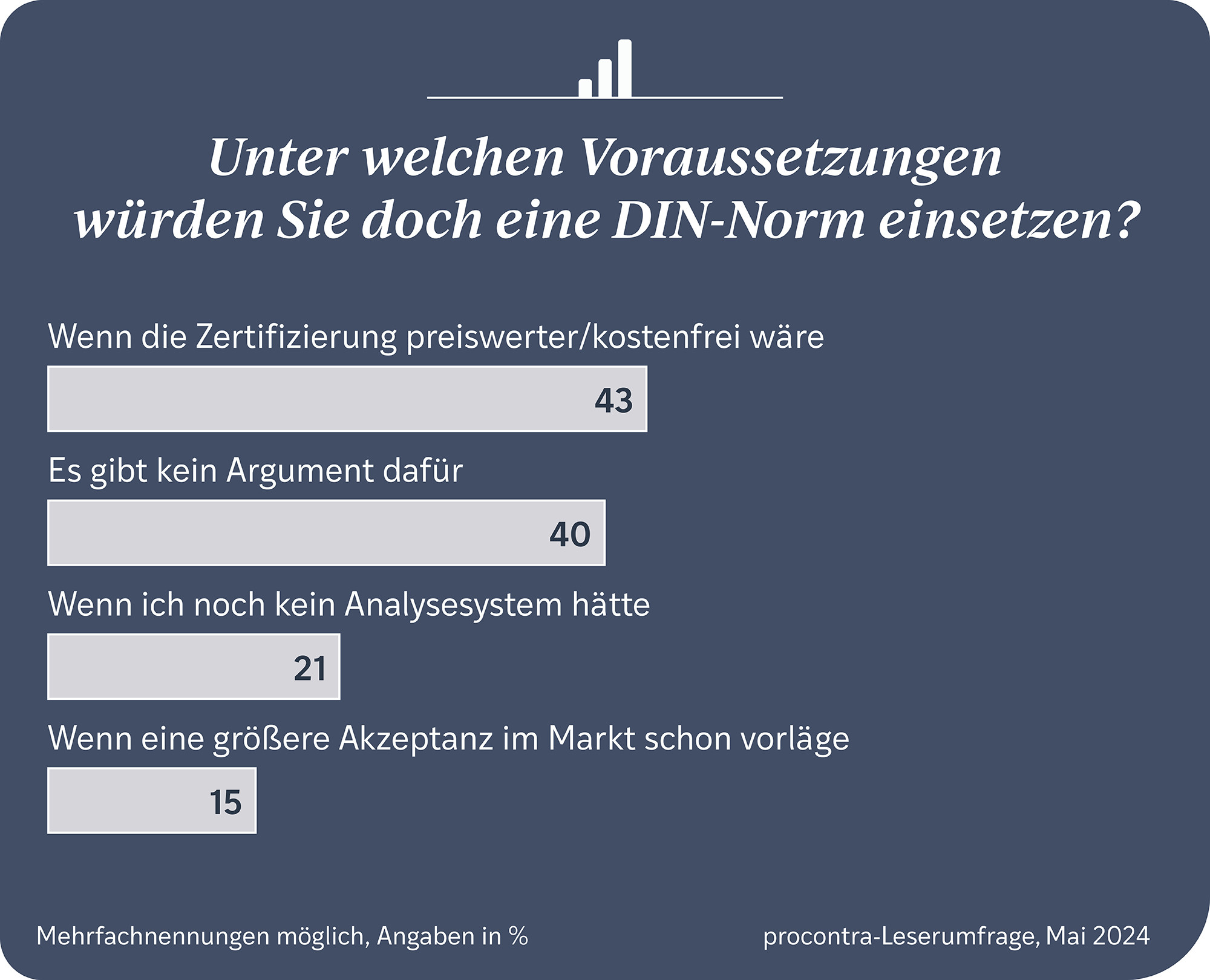

Ein weiteres Hemmnis sehen 37 Prozent der befragten Makler in den Zertifizierungskosten. 380 Euro werden bei der Erstzertifizierung durch das Defino-Institut fällig, im zweijährigen Turnus kostet die Rezertifizierung jeweils 80 Euro. Die Initiatoren sehen darin keine große wirtschaftliche Hürde, die Kostenfrage könnte dennoch ein Hebel in der Verbreitung sein. Denn auf die Frage, unter welchen Voraussetzungen DIN-Normen in Zukunft doch genutzt würden, lautete die Top-Antwort (43 Prozent): „Wenn die Zertifizierung preiswerter/kostenfrei wäre.“ Ein gut laufendes Maklerbüro sollten die Zertifizierungskosten nicht überfordern.

Vielmehr lassen sich an der Antwort zwei Dinge ablesen. Zum einen die generelle Erwartungshaltung, alles kostenfrei zu erhalten. Wer es (von seinem Maklerpool) gewohnt ist, sämtliche Services, IT und Backofficeleistungen kostenfrei zu bekommen, tut sich bekanntlich schwerer, neue Ausgaben für sein laufendes Maklergeschäft zu akzeptieren. Zum zweiten eine erneute Unwissenheit, denn die Zertifizierung ist freiwillig und keine Voraussetzung, um nach DIN zu analysieren. „Ein Zertifikat stärkt jedoch die Glaubwürdigkeit und belegt, dass die Berufung auf DIN nicht nur ein Marketinginstrument ist“, gibt Möller zu bedenken. Für Franke vom Arbeitskreis Beratungsprozesse ist „die Fehlinformation über die Zertifizierungskosten sogar eines der Haupthemmnisse bei der Verbreitung der Norm“.

Nachvollziehbarer als die Kostenhürde sind da schon technische Beweggründe. 40 Prozent der Befragten nutzen ihr eigenes Analysesystem, 34 Prozent ist es zu aufwendig, bestehende Systeme umzustellen. Der Switch auf DIN ist auch nicht ganz trivial. Er erfordert die Schaffung neuer Schnittstellen, das Anbinden von Software und die Anpassung etablierter Prozesse. Zudem konkurriert die Initiative mit einer Reihe anderer Herausforderungen der Branche.

Insbesondere Beratern, die seit Jahrzehnten erfolgreich unterwegs sind, muss der Nutzen einer DIN-Norm belastbar dargelegt werden, damit sie eine etablierte gegen eine normierte Bedarfsanalyse eintauschen. „In vielen Maklerhäusern waren schon vor der DIN-Norm Qualitätsstandards vorhanden, weshalb viele weiter auf ihre bewährten Empfehlungen setzen“, meint auch Dirk Hergesell, Leiter Vertriebssteuerung und -entwicklung der Alten Leipziger. Als Fördermitglied im Kuratorium von Defino ist sein Unternehmen einer der Fürsprecher am Markt. Hergesell weiß aber auch: „Gerade im freien Markt braucht es Überzeugung und Zeit.“ Die inhaltliche Qualität der Norm ist seiner Meinung nach kein Grund für die geringe Verbreitung.

Analyseaufwand steigt

Dann vielleicht der Mehraufwand?! Auch diejenigen, die eine DIN-Norm bereits einsetzen, bestätigen, dass die Analyse mit DIN aufwendiger geworden ist (46 Prozent). Logisch, denn eine umfassende und ganzheitliche Bedarfsanalyse – durch DIN mit immerhin 42 Finanzfragen vorgegeben – erfordert mehr Zeit als die anlass- und fallbezogene Beratung, die jedoch deutlich häufiger in der Praxis vorkommt. Genau das ist ein großes Hemmnis vieler Vermittler. Denn weder Berater noch Kunde möchten einen so komplexen Fragenkatalog durchkämmen, weil nach einem Umzug die Hausratversicherung erneuert werden muss, das Saisonkennzeichen fürs Moped fällig wird oder mit dem Überspringen einer Einkommensgrenze der Wechsel in die private Krankenversicherung eruiert werden soll.

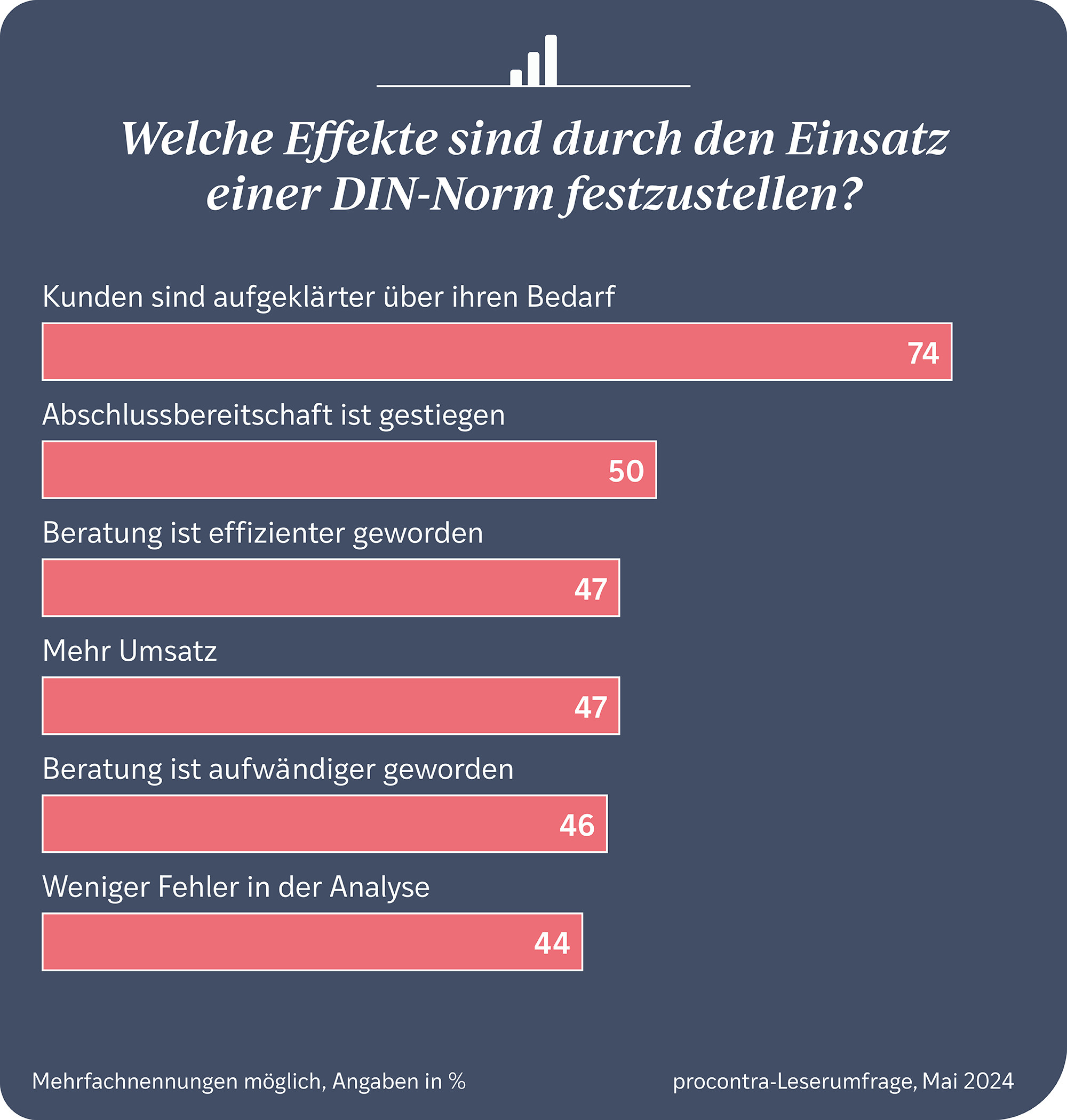

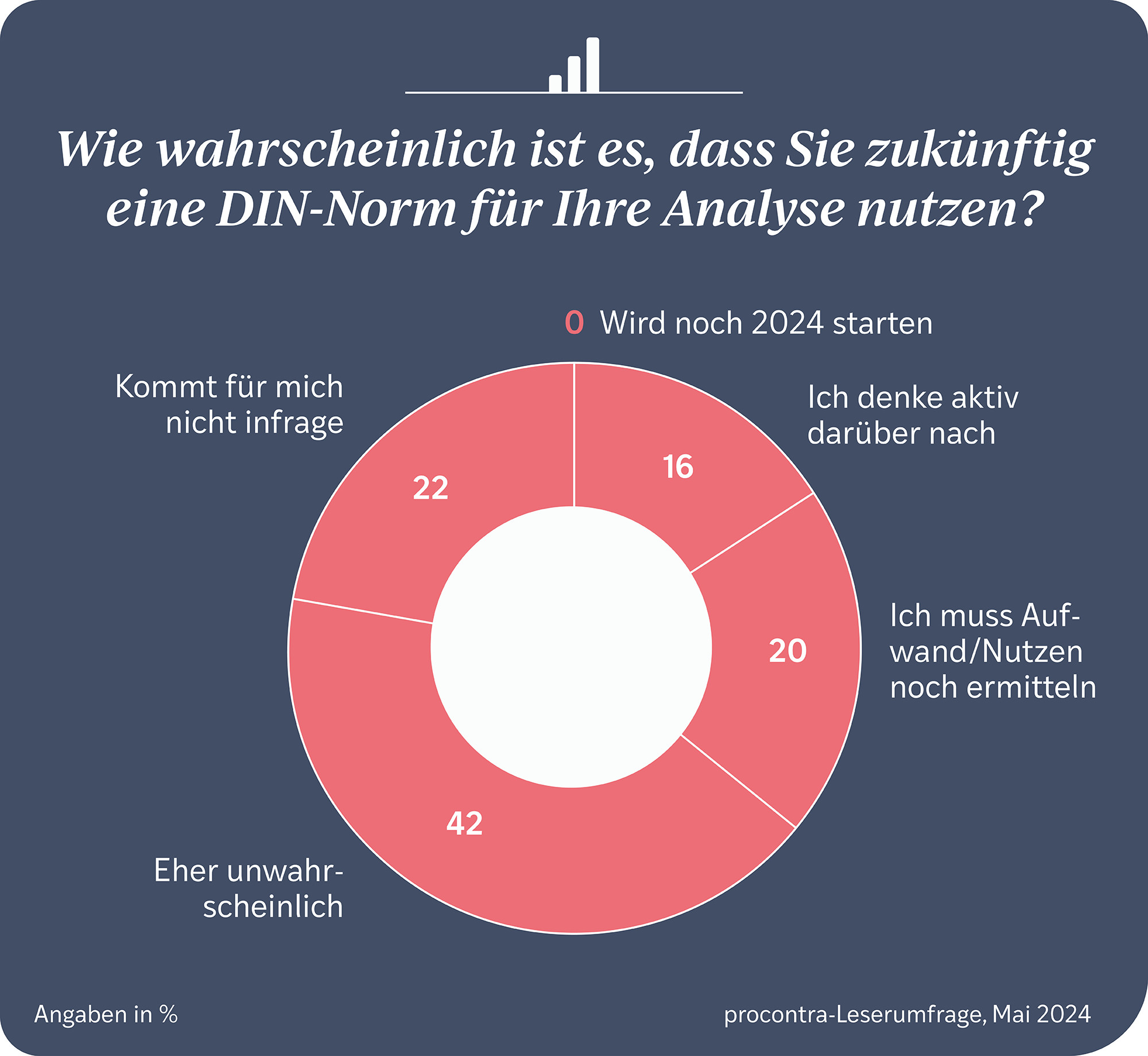

Die Architekten der Norm haben auf diese fehlende Praxisnähe im Herbst 2023 reagiert. Seitdem besteht die Möglichkeit, sich modular auf einzelne Bedarfsfelder zu fokussieren. Das spare Zeit, und am Ende bekämen Berater und Kunde dennoch eine visuelle Orientierung über den gesamten Handlungsbedarf. Berater mit Aufwandssorgen sollten beachten, dass eine umfassende Analyse (auch ohne DIN) immer aufwendiger ist als die fallbezogene Beratung, und zudem den möglichen Nutzen sehen. Laut Umfrage bringt sie „aufgeklärtere Kunden“ (74 Prozent), „höhere Abschlussbereitschaft“ (50) und „mehr Umsatz“ (47) hervor. Das Überprüfen dieser Effekte bräuchte einen gewissen Testzeitraum, zu dem viele Makler (noch) nicht bereit scheinen. „Insbesondere extern entwickelte Prozesse werden im Vertrieb nur dann akzeptiert, wenn ihre Vorteile sofort erkennbar sind“, so auch Franke.

Effekte nur im Allfinanzvertrieb?

Scannt man die bislang zertifizierten Berater, erscheinen überwiegend Allfinanzvertriebe wie Formaxx AG, Global-Finanz AG oder die Albatros Financial Solutions GmbH. „DIN-Vater“ Möller hat beste Kontakte dorthin, war selbst viele Jahre bei MLP tätig. Auch die Inter Versicherung schwört, nach Aussagen von Akademie-Trainer Alexander Scherer, ihre Vertriebspartner auf DIN ein und hat bereits „drei Viertel ihrer Vermittler qualifiziert und zertifizieren lassen“.

Während sich im Allfinanz- und AO-Vertrieb solche Prozessneuerungen den Beratern leichter vorgeben und schneller einsteuern lassen, fremdelt der freie Makler hingegen mit Vorgaben. Doch die positiven Effekte von höherer Vertragsdichte, geringerem Storno oder aufgeklärteren Kunden ließen sich auch im freien Vertrieb erzielen, sind sich die großen Maklerpools einig: „Wir empfehlen unseren Vertriebspartnern bereits seit Einführung der ersten Norm, nach diesem Prozess zu beraten“, meint Sebastian Grabmaier, Vorstandsvorsitzender bei Jung, DMS & Cie. Matthias Horn, Vorstand der NVS Netfonds Versicherungsservice AG, beobachtet „steigendes Interesse unter den angeschlossenen Vermittlern“, und auch Fonds-Finanz-Chef Norbert Porazik berichtet, dass der transparentere Beratungsprozess das Vertrauen stärke und sich Berater sicherer fühlten. Pools können und wollen die Nutzung nicht vorschreiben. Sie stellen daher über Software und Technik das nötige DIN-Set-up zur Verfügung. Zugreifen müssen Makler dann selbst.

Schwertern aus Brüssel entkommen

Vielleicht überzeugt sie die Intention, mit der DIN weiteren Regulierungen zuvorzukommen. „Wir müssen heute permanent auf neue regulatorische Anforderungen reagieren. So verpassen wir die Chance, selbst zu agieren und Lösungsvorschläge zu erarbeiten, die deutlich marktnäher sind und auch größeren Kundennutzen schaffen“, ist sich Martin Klein vom Votum-Verband sicher. Er wurde im Frühjahr zum Chairman des neu gegründeten EU-Normungskomitees für Finanzdienstleitungen (CEN/TC 475 Finance) gewählt und will die DIN-Norm zum europäischen Standard entwickeln. „Die letzten Regulierungsaktivitäten der EU haben gezeigt, dass diese dazu neigt, theoretische Konzeptideen zu verfolgen, die weder beim Kunden Akzeptanz finden noch die Berater in ihrer wichtigen sozialpolitischen Funktion unterstützen.“ Als im Oktober 2023 der Normenausschuss „Finanzen“ (NAFin) gegründet wurde, ermutigte auch Staatssekretär Florian Toncar die Branche, den Weg der Standardisierung entschlossen zu beschreiten, um selbstbestimmt eine Alternative zur ständig wachsenden Regulierungsflut zu erarbeiten.

Die DIN-Analysen könnten diesbezüglich viel bewirken, vorausgesetzt sie finden den Weg in die Breite. Kommunikation über positive Effekte und Aufklärung über Irrtümer können hier helfen. DIN kann aber auch eines nicht: Sie ist kein Garant dafür, dass nach der Bestandsaufnahme (Diagnose) auch die richtigen Produkte (Therapien) zur notwendigen Absicherung und Vorsorge (Heilung) führen. Hier sind seriöse Berater gefragt und Produktgeber in der Pflicht, auf Leistungsebene permanent nachzubessern und Fehlanreize im Vertrieb zu unterlassen. Denn daran entlädt sich hauptsächlich die Kritik des Verbraucherschutzes und nicht auf den Part der Analyse. Greifen diese Bausteine ineinander, kommt man dem Ziel der Vertrauenswiederherstellung näher. Andernfalls läuft die DIN-Analyse Gefahr, nur als willkommenes Akquiseinstrument missbraucht und damit zum Bumerang zu werden.

Long Story short

DIN-Normen betreffen nur den Part der Analyse

Zertifizierung ist keine Voraussetzung, um nach DIN zu analysieren

DIN-Analyse ist kein Garant für die richtige Produktauswahl und das Erreichen der Vorsorge- und Absicherungsziele des Kunden

Modularisierung vereinfacht die ursprüngliche Analyse